为落实2018年8月31日全国人大常委会审议通过的新个人所得税法,财政部及国家税务总局起草了《中华人民共和国个人所得税法实施条例(修订草案征求意见稿)》与《个人所得税专项附加扣除暂行办法(征求意见稿)》,已于11月4日结束征求意见,征求意见稿得到了社会大众的广泛关注。此外, 新《中华人民共和国个人所得税法》 第十一条规定,有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款,预扣预缴办法由国务院税务主管部门制定,但预扣预缴方案尚未正式公布,网传的累计预扣法最终如何实施尚有诸多细节问题需要解决。

无论如何,个税新政将于2019年1月1日实施,拟实施的综合与分类相结合的个人所得税制仍然是以自然人为纳税人,但申报内容和申报方式已发生了较大变化,在不到一个月的时间内企业如何实现个税扣缴的平稳过渡,防止纳税人多交或者少交个人所得税的情况,规避税务风险,建议企业早做准备,重点从以下几个方面向员工进行政策宣传和相关涉税信息的填报辅导。

1.如何判断纳税义务

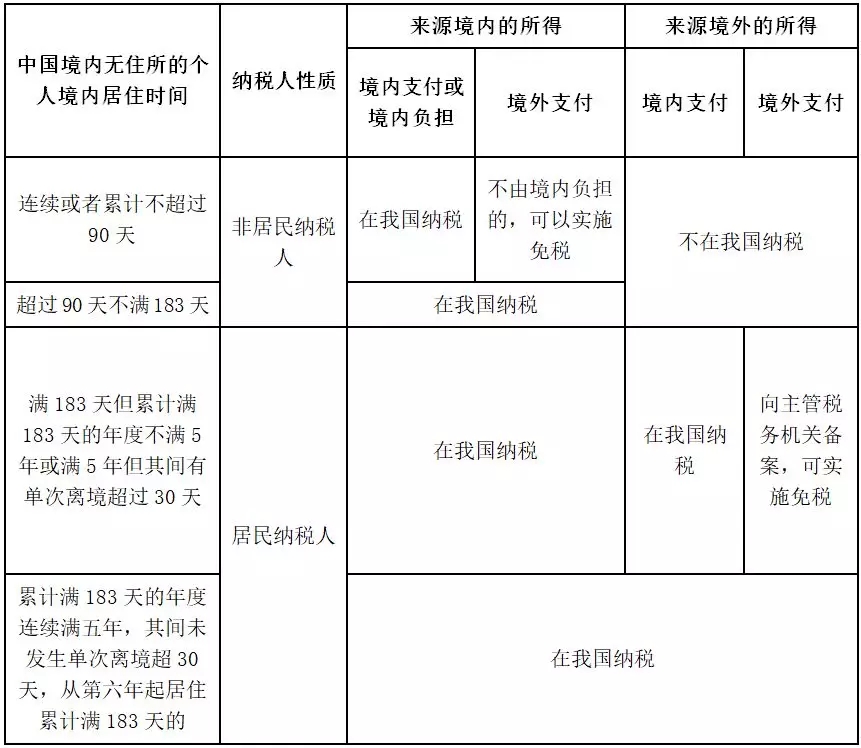

修订后的个人所得税法引入了居民个人和非居民个人的概念,居民个人判定中对于在中国境内无住所(通常指外籍和港澳台人员)而一个纳税年度内在中国境内居住累计满一百八十三天的个人,为居民个人。居民个人从中国境内和境外取得的所得,依照本法规定缴纳个人所得税。根据实施条例修订草案征求意见稿,仍然保留了五年、单次离境30天、连续或累计90天等,具体归纳参阅(表1:中国境内无住所个人的纳税义务)。

表1:中国境内无住所个人的纳税义务

2.明确综合所得的四项内容

根据现行《个人所得税法实施细则》,四项综合所得主要包含以下内容:

第一,工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

第二,劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

第三,稿酬所得,是指个人因其作品以图书、报刊形式出版、发表而取得的所得。

第四,特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得;提供著作权的使用权取得的所得,不包括稿酬所得。

个人所得税法实施条例同时对纳入综合征税的“劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。”

需要注意的是对于居民纳税人是按年汇算清缴综合所得,特别对于取得劳务报酬所得的纳税人,在部分地区已按核定征收率预缴税款或是由扣缴义务人预扣缴税款的,并非已完全履行纳税义务,需要进行年度汇算清缴申报。

3.纳税人需要办理纳税申报的七种情况

个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。有下列情形之一的,纳税人应当依法办理纳税申报:

(一)取得综合所得需要办理汇算清缴;

(二)取得应税所得没有扣缴义务人;

(三)取得应税所得,扣缴义务人未扣缴税款;

(四)取得境外所得;

(五)因移居境外注销中国户籍;

(六)非居民个人在中国境内从两处以上取得工资、薪金所得;

(七)国务院规定的其他情形。

对于公司员工满足以上情形的,需要提醒其自行、委托扣缴义务人及第三方代理机构办理纳税申报。

4.了解专项附加扣除的内容及扣除人的选择

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

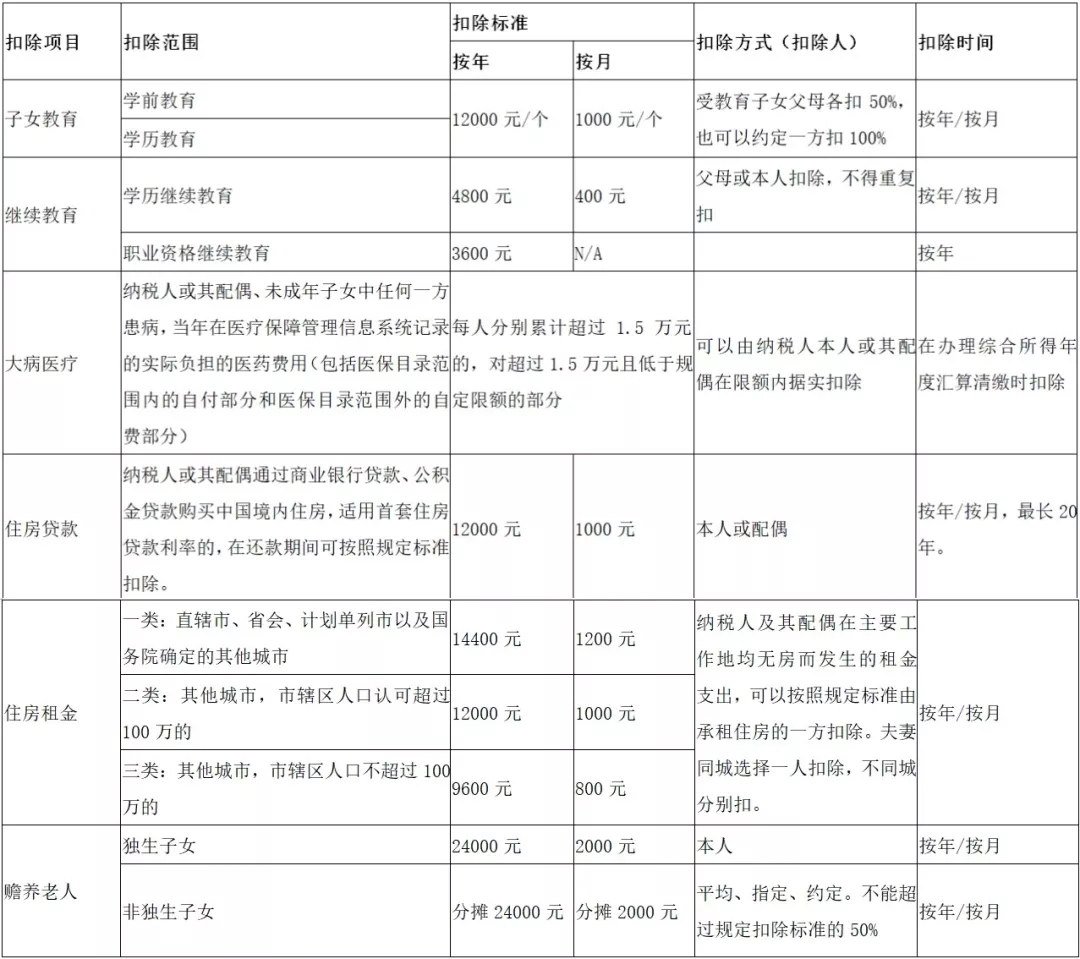

专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,根据《个人所得税专项附加扣除暂行办法(征求意见稿)》,专项附加扣除信息详见(表2:专项附加扣除信息表)。

表2:专项附加扣除信息表(征求意见稿)

根据征求意见稿中的专项附加扣除政策,纳税人可以选择扣除人,扣除时间等,纳税人需要根据实际情况确定专项附加扣除的扣除人,比如学历教育支出,可以选择父母或本人扣除,不得重复扣,如果本人作为学历继续教育扣除每年可以扣除4800元,而作为子女教育由父母可以扣除12000元。此外大病医疗、住房贷款、住房租金、赡养老人均存在由家庭成员的谁来扣除的选择问题,对于家庭来说,选择由全年综合所得相对高的纳税人来扣除,总体税负最低。

5.树立诚信意识,正确填报涉税收入及涉税扣除信息

修改后的个人所得税法增加了国家不同部门间涉税信息的共享机制,要求公安、人民银行、金融监督管理等相关部门应当协助税务机关确认纳税人的身份、金融账户信息。公安、人民银行、金融监督管理等相关部门应当协助税务机关确认纳税人的身份、金融账户信息。教育、卫生、医疗保障、民政、人力资源社会保障、住房城乡建设、公安、人民银行、金融监督管理等相关部门应当向税务机关提供纳税人子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等专项附加扣除信息。税务部门将与多部门实现第三方信息共享,核对纳税人申报信息的真实准确性。

由于专项扣除信息的数据量庞大,根据前期模拟测试情况,在新个人所得税实施初期,并不能保证对信息的全部对比校验,但如后续发现信息填报错误,有关部门依法将纳税人、扣缴义务人遵守本法的情况纳入信用信息系统,并实施联合激励或者惩戒。

所以企业需要对员工加强政策宣传和辅导,专项附加扣除信息由纳税人自行填报并由纳税人承担信息的真实准确,填报信息错误都可能引起多交或者少交税款,从而产生不必要的税款损失或是纳税信用风险。

作者:中汇税务师事务所合伙人 师毅诚

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169