这一篇我们主要讲讲非居民个人的年终奖、数月奖金以及股权激励所得的个人所得税问题。

十九、年终一次性奖金的政策适用问题

关于年终一次性奖金问题,原先非居民个人是可以和税收居民个人一样,适用《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定,即对于全年一次性奖金,可以除以12找税率后,按月税率表和对应的速算扣除数缴纳个人所得税。

但是,在新个人所得税法施行综合征收后,针对过渡政策的《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定:居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

也就是说,在新个税法规定的3年过渡期内,只有居民个人才可以享受原先9号文年终奖的过渡政策,这个是“变”的方面。

但是,有一点是明确的,就是,对于非居民个人,如果其在一个纳税年度内在境内居住满183天,成为了无住所居民个人,该无住所个人还是可以享受164号文的年终奖过渡政策的。

那有些人就问,我2019年年初就要发年终奖,当时肯定还不满183天,那我该如何处理呢?我个人的建议是鉴于35号公告有规定:无住所个人预先判定为居民个人,因缩短居住天数不能达到居民个人条件的,在不能达到居民个人条件之日起至年度终了15天内,应当向主管税务机关报告,按照非居民个人重新计算应纳税额,申报补缴税款,不加收税收滞纳金。需要退税的,按照规定办理。因此,如果你预先判定可以是税收居民,就先按164号文方法,用年终奖特殊算法申报缴税。如果年度终了不符合条件再补税。按35号公告规定,这种情况应该是可以不加收滞纳金的。同时我建议,尽量是补税,退税申请可能麻烦。

如果非居民个人在一个纳税年度内不能居住满183天成为税收居民,则该非居民个人就不能享受164号文的规定,只能按35号公告的数月奖金的特殊算法缴纳个人所得税。这个就是我们下一点要讲的。

二十、数月奖金的个人所得税计算方法

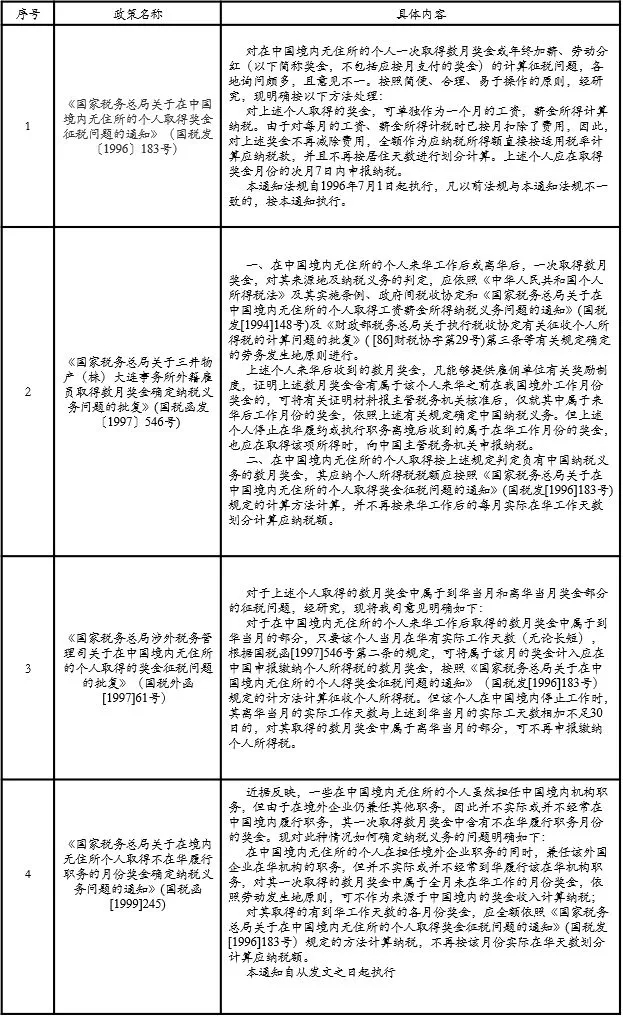

对于数月奖金的个人所得税计算问题,在原先旧个人所得税法下,国家税务总局发了一系列文件:

我们发现,在35号公告的废止文件中,总局有一个文件可能忘记废止了,就是国税外函[1997]61号。当年对于非居民个人取得数月奖金,总结一下是这么几大原则:

1.数月奖金单独作为一个月工资,不扣除费用,不划分工作天数缴纳个人所得税;

2.数月奖金有来华前的和来华后的,属于来华前的可以不纳税。但离华后取得属于在华期间的需要也需要回来纳税;

3.奖金既然是按月计算,因此这个月只要有一天在华,这个月就全部算在华奖金,除非这个月一天不在华。由于按这个算法,因此国税外函[1997]61号规定了,如果非居民个人离华当月的实际工作天数与上述到华当月的实际工天数相加不足30日的,对其取得的数月奖金中属于离华当月的部分,可不再申报缴纳个人所得税,也就是俗称的扣减1个月。

总体来看,原先的规则由于按月算,当月在华1天就算1个月,因此相对还是比较严苛的。

那对比一下新的35号公告:无住所个人取得的数月奖金按照本条第(一)项规定确定所得来源地的,无住所个人在境内履职或者执行职务时收到的数月奖金,归属于境外工作期间的部分,为来源于境外的工资薪金所得;无住所个人停止在境内履约或者执行职务离境后收到的数月奖金,对属于境内工作期间的部分,为来源于境内的工资薪金所得。

具体计算方法为:数月奖金乘以数月奖金所属工作期间境内工作天数与所属工作期间公历天数之比。

因此,我们发现,最大的变化点就是数月奖金的计算,就是用整个奖金涵盖期间的天数属于境内的实际工作天数,而不是原先的按月计算,一个月只要有1天在华工作天数,整个月奖金都在华纳税,同时来华和离华工作天数合计不超过30天,扣减离华当月奖金这么复杂。这样,35号公告的计算就更加公平合理。

具体到计算方式,35号公告规定:非居民个人一个月内取得数月奖金,单独按照本公告第二条规定计算当月收入额,不与当月其他工资薪金合并,按6个月分摊计税,不减除费用,适用月度税率表计算应纳税额,在一个公历年度内,对每一个非居民个人,该计税办法只允许适用一次。计算公式如下(公式五):

当月数月奖金应纳税额=[(数月奖金收入额÷6)×适用税率-速算扣除数]×6

二十一、股权激励的个人所得税计算

对于非居民个人取得的非上市公司股权激励个人所得税的缴纳问题,《国家税务总局关于在中国境内无住所个人以有价证券形式取得工资薪金所得确定纳税义务有关问题的通知》(国税函〔2000〕190号)规定:

接一些地区询问,在中国境内无住所的个人先后在一家公司(集团)内的境内、外机构场所(或成员企业)中工作,其在华工作期间以折扣认购股票等有价证券形式取得属于来华之前的工资薪金所得,以及离华后以此形式取得属于在华工作期间的工资薪金所得,如何按照<国家税务总局关于个人认购股票等有价证券而从雇主取得折扣或补贴收入有关征收个人所得税问题的通知>(国税发[1998]009号)的规定征收个人所得税。对此,现明确如下:

根据<中华人民共和国个人所得税法>及其实施条例,政府间税收协定和有关税收规定,在中国境内无住所的个人在华工作期间或离华后以折扣认购股票等有价证券形式取得工资薪金所得,仍应依照劳务发生地原则判定其来源地及纳税义务。上述个人来华后以折扣认购股票等形式收到的工资薪金性质所得,凡能够提供雇佣单位有关工资制度及折扣认购有价证券办法,证明上述所得含有属于该个人来华之前工作所得的,可仅就其中属于在华工作期间的所得征收个人所得税。与此相应,上述个人停止在华履约或执行职务离境后收到的属于在华工作期间的所得,也应确定为来源于我国的所得,但该项工资薪金性质所得未在中国境内的企业或机构、场所负担的。可免予扣缴个人所得税。

而对于非居民个人取得上市公司股权激励的纳税规定则是根据《财政部 国家税务总局关于个人股票期权所得征收个人所得税问题的通知》(财税〔2005〕35号):按照《国家税务局关于在中国境内无住所个人以有价证券形式取得工资薪金所得确定纳税义务有关问题的通知》(国税函〔2000〕190号)有关规定,需对员工因参加企业股票期权计划而取得的工资薪金所得确定境内或境外来源的,应按照该员工据以取得上述工资薪金所得的境内、外工作期间月份数比例计算划分。

所以,35号公告废止的还不彻底,既然国税函〔2000〕190号被废止了,35号公告应该也明确将财税〔2005〕35号第三条也一并废止。

同时,鉴于《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)对于过渡期内上市公司股权激励特殊算法也只适用于居民个人,则非居民个人除非达到183天的条件才能按164号文缴税,处理方法同年终奖。其他非居民个人只能按照35号公告规定执行。对于股权激励所得有来华前的需要划分的,方法和数月奖金一样,我这里就不再表述。

具体到计算方式,也是数月奖金一样,35号公告规定:非居民个人一个月内取得股权激励所得,单独按照本公告第二条规定计算当月收入额,不与当月其他工资薪金合并,按6个月分摊计税(一个公历年度内的股权激励所得应合并计算),不减除费用,适用月度税率表计算应纳税额,计算公式如下(公式六):

当月股权激励所得应纳税额=[(本公历年度内股权激励所得合计额÷6)×适用税率-速算扣除数]×6-本公历年度内股权激励所得已纳税额

这里要注意,对于非居民个人取得的股权激励所得,35号公告没有区分是上市公司股权激励还是非上市公司股权激励,也就是说,不管是上市还是非上市都是按35号公告方法计算。而对于无住所居民个人,只有上市公司股权激励才可以按164号文的规定方法计算缴纳个人所得税。那对于非居民个人取得非上市公司股权激励该如何纳税呢,这个就是目前一个盲点了,因为164号文标题就是“二、关于上市公司股权激励的政策”,此时是否可以用35号公告的方法纳税呢,这个有待进一步明确。

好了,这个关于非居民个人所得税的系列专题就到此结束,正好分为六篇,按21个问题分析。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169