对于税收筹划这个东西,究竟应该如何界定,应该是鼓励还是被限制,大家都有不同的观点。但是,我一直有一个基本的底线思维就是,不管你做什么样的税收筹划,哪怕是利用现行政策或征管措施的漏洞去打擦边球,不违法是基本底线,不碰“虚开”那更是一条高压线。但是,我在最近和一些企业交流中就发现,部分企业的财务负责人基于对税收的无知,采用一些违法的手段给企业做所谓的“税收筹划”,有些已经触碰了虚开发票的红线还浑然不知,甚至还自以为给老板节了税而沾沾自喜。这种财务负责人的无知,不仅给企业埋下了隐形炸弹,自己也可能要面临牢狱之灾。我就不理解,这些人冒着生命危险去做“税收筹划”是否值得。

最近我遇到一类很典型的案例就是,新个税法下,个人的收入信息全国联网,加之社保费移交税务机关监管后,企业不按实际工资缴纳社保的问题面临更大的风险。因此,市面上出现了各种所谓的税收筹划方案,有些劳务公司、节税平台公司通过微信、头条等各种渠道向企业推广。首先,我们要告诉企业的是,国家税务总局有严格的舆情监控,这类所谓的税收筹划广告已经引起国家税务总局的关注。其次,我们要进一步谈的是,在当下社保入税的大趋势下,并非没有任何筹划或打擦边球的方式,但是,很多企业的财务经理,简单粗暴的利用各类劳务公司进行所谓的税收筹划,有些已经是触犯虚开发票的风险,有些即使打擦边球不定性为虚开,但接受的发票也基本属于不合规发票,这类发票根本无法进行企业所得税税前列支,但这些财务经理给自己服务的企业埋下了一堆炸弹还沾沾自喜。

模式一:劳务公司代发业务费用“税收筹划”模式风险分析

最近,我们看到部分企业通过劳务公司进行所谓的代发业务费用,进行个人所得税和社保费的税收筹划,接受劳务公司开具的代发业务费用发票进行企业所得税税前列支。

我们发现,很多企业都通过劳务公司开具了这类发票,他的特点是费用非常低,由于是用差额纳税方式开具的发票,代发费用部分没有任何增值税(劳务公司收取的服务费部分正常6%的增值税,由于可以抵扣,实际不算成本),个人所得税也就3.5%不到。这类发票真的能进行“税收筹划”吗?

首先,我们来看一下,劳务公司严格按照税法政策,在哪两种情况下可以开差额发票:

情况一:劳务派遣——财税〔2016〕47号

一般纳税人提供劳务派遣服务,可以按照《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)的有关规定,以取得的全部价款和价外费用为销售额,按照一般计税方法计算缴纳增值税;也可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。

这种情况下,劳务公司可以有两种开票方式:

第一种:普票+专票:向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用开具增值税普通发票。服务费开具5%的增值税专用发票;

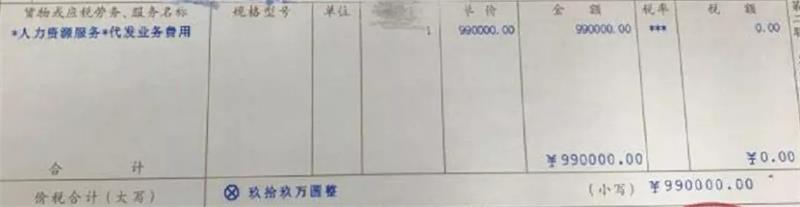

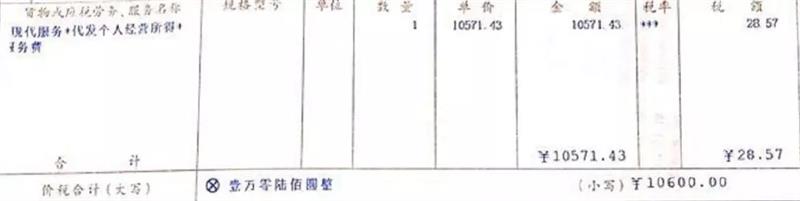

第二种:“差额纳税”方式开票,也就是如我们上图所列的税率为星号的票,同时,在发票的备注栏中备注向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用,如下图所示:

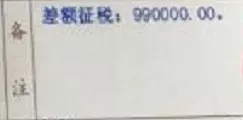

但是,我们一定要注意,这类票对应的法律关系是这样的:

在劳务派遣这种差额开票中,个人必须是和劳务公司签订劳动合同的,M公司接受和劳务公司签订劳务派遣协议,这部分个人到M公司工作,工资、奖金由劳务公司代发,同时社保、公积金由劳务公司代缴纳,这种法律关系下,M公司取得的劳务公司开具的所谓代发费用的差额纳税“***”票是合规发票,才能税前列支。

情况二:人力资源服务外包——财税〔2016〕47号

纳税人提供人力资源外包服务,按照经纪代理服务缴纳增值税,其销售额不包括受客户单位委托代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金。向委托方收取并代为发放的工资和代理缴纳的社会保险、住房公积金,不得开具增值税专用发票,可以开具普通发票。一般纳税人提供人力资源外包服务,可以选择适用简易计税方法,按照5%的征收率计算缴纳增值税。

对于人力资源服务外包,开票模式和劳务派遣一样,也可以开普票+5%税率的专票,或开具差额纳税“***”专票。

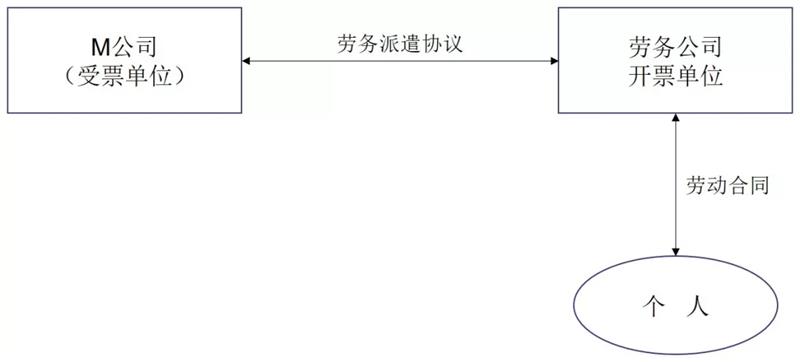

但是,大家一定要清楚,人力资源服务外包这种开票方式虽然和劳务派遣一样,但他的法律关系和劳务派遣是不一样的:

在人力资源服务外包这种模式下,个人是和M公司签订的劳动合同,而不是和劳务公司签订的劳动合同。此时,M公司只是把人力资源服务的功能外包给劳务公司,由劳务公司代为发放工资、奖金,此时劳务公司代缴社保和公积金不是以劳务公司名义,而也是以M公司名义交的。

其实这种开票模式我们一直是质疑的,严格按照人力资源服务外包模式,既然工资、社保都是以M公司名义交的,应该这部分不开发票,只就服务费模式开票。但现实中这种模式主要用来解决用大户模式异地交社保的问题。比如A公司在广州,某个人劳动合同是和A公司签订的,但由于该个人是北京户口,原来一直在北京工作,其希望来广州后社保仍然在北京缴纳,部分劳务公司提供的以“大户”模式缴纳社保,就用到这种开票模式。严格来讲,这种采用“大户”异地缴纳社保的模式是违规的,杭州去年一段时间还集中查处了一批,但鉴于目前社保没有全国联网,这种模式有其一定存在的合理性,目前仍保留。

但是,我们需要注意的是,无论如何,人力资源服务外包也仅限于47号文中的“代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金”,从来没有所谓的代发业务费用可以通过差额方式开票的。

那我们来看一下,现实中,哪些企业通过这类劳务公司代发业务费用方式进行所谓的“税收筹划”,又存在哪些法律风险呢?

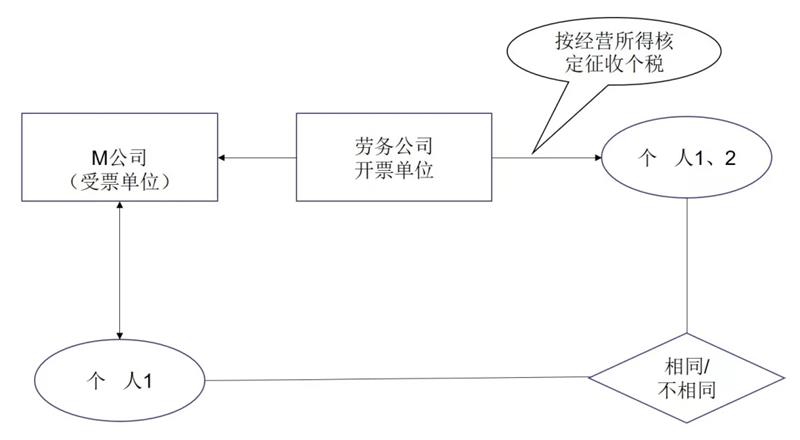

场景一:通过“代发业务费用”模式逃避社保缴纳

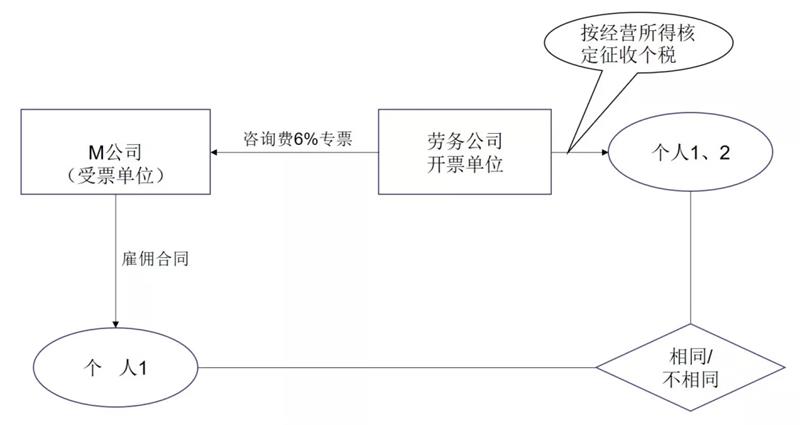

某些劳务公司在一些地方得到了政策,即劳务公司给个人发放报酬,可以按经营所得进行核定征收,税率最高在3.5%,每月金额小甚至在0.6%——1.8%左右。此时,部分公司为了规避个税基数和社保基数不一致的问题,M公司只就愿意缴纳社保的工资给个人发放工资,剩余的通过劳务公司以代发业务费用的形式支付给个人,劳务公司按经营所得核定征收扣税后发放给个人,此时,劳务公司向个人支付剩余金额中,有些这些个人和M公司发放工资的个人是同一人,有些可能就是劳务公司自己找的人,实际和M公司发放公司的个人不一致。

但是,不管这两个个人一致还是不一致,这种规避社保的方式中,劳务公司给M公司开的所谓“代发业务费用”的发票都涉嫌虚开。因为在一致的情况下,个人在成为M公司雇员的前提下,是不可能同时构成经营所得的服务关系,这类发票就涉嫌虚开。如果这两个个人又不一致,那就是100%界定为接受虚开。

大家还记得“二十二冶集团和唐山税务局行政诉讼”案件吗,这个案件中,虽然最终税务局败诉,企业通过劳务公司向员工实际发放了工资企业所得税扣除了,但是接受虚开的定性法院还是认可的,详见该案二审行政判决书中的这段话:“虚开发票这一行为并不必然导致虚开发票所载成本不能被扣除,只有虚开发票所载金额不属于企业真实经营成本支出的,才会导致虚开发票所载金额不能被税前扣除”。

在二十二冶这个案件中,个人是和二十二冶签订的劳动合同,但鉴于央企有工资总额限额,二十二冶通过劳务公司签订劳务派遣合同,开具劳务派遣发票形式给个人发工资。但是,如果是劳务派遣,个人应该是和劳务公司签订劳动合同。因此,在个人和二十二冶签订劳动合同下,二十二冶通过劳务公司开具劳务派遣发票并通过劳务公司给和自己签订劳动合同的人员发公司,这类发票就是虚开发票。

因此,大家一定要注意,不是票是真的就没问题,也不是说我实际发了也没问题。虚开的定性直接和真实法律关系密切相关。所以,第一类这种以劳务公司代发业务费用形式进行社保税收筹划的模式,完全是失败的,因为其已经触犯了虚开增值税发票这道高压线。

场景二:通过“代发业务费用”模式进行奖金个税筹划

这种模式用的和社保规避模式一模一样。有些劳务公司就公开给企业宣传这种方式可以进行个税筹划,把45%的税负降到3.5%以下。比如,M公司年底要给高管发500万奖金,直接发要按45%交税,那就用劳务公司代发业务费用形式进行个税筹划,税负最高4.5%。

此时,如果做得简单粗暴一些就是,劳务公司后面的个人和M公司的个人是一个人,反正经营所得也不汇总纳税。有些人觉得谨慎一些,劳务公司后面的个人不用这个高管,而用其他人。

要注意,无论是同一个人还是其他人,这种模式100%属于典型的虚开行为,肯定不能用。但部分财务经理却敢以身试法,这又何苦呢?

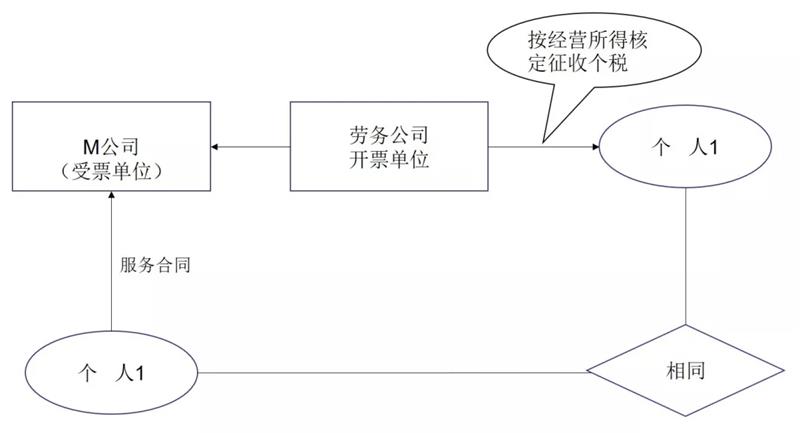

场景三:通过“代发业务费用”模式进行服务合同税收筹划

这一类主要是M公司和个人之间不是雇佣的劳动合同关系,而是服务合同关系,比如M公司找个人为其提供临时的装卸搬运服务、打井服务、临时演员服务等。当然,有些个人提供的服务本身就属于经营所得,而有些服务可能属于劳务报酬,直接在当地开票代扣税太高,且年度终了还要按综合所得合并纳税。因此,M公司会通过劳务公司以代发业务费用形式给个人,由劳务公司支付给个人时,直接按经营所得核定征收,税负大幅下降。

这种类型的筹划中,和M公司签订服务合同的个人往往和劳务公司实际代发费用并代扣个税的个人是一致的。这一类交易从宽来看,可以不按虚开来定性。但是,我们提醒企业注意的是:

我们认为,这类发票是否属于合规发票还有很大值得商榷空间:

其一,我们上面就说过了,按照目前的税收政策,在人力资源服务差额开票的项目中,只有代发工资、社保、公积金可以,根本没有代发这类所谓经营所得的开票项目。因此,这种发票可能属于开票代码和商品劳务名称不符合的不合规发票,按照《企业所得税税前扣除凭证管理办法》(国家税务总局2018年28号),不合规发票是不允许税前列支的。

其次,由于人力资源服务公司是代发经营所得,则M公司和个人之间存在的是服务合同关系,不是雇佣合同关系,即使人力资源公司可以代发这部分费用,但不改变M公司和个人之间的服务合同关系。既然是符合合同,那就应该是个人到税务局代开发票给M公司(这个和代发工资、社保不一样,因为工资本身就不需要开票)。

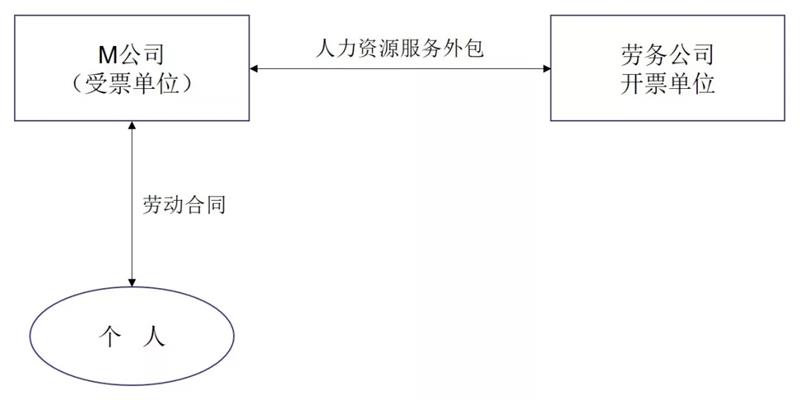

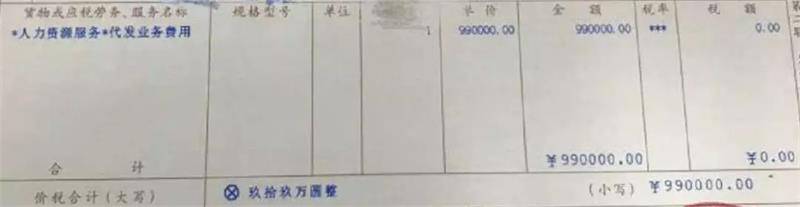

另外,我们还发现,有些企业通过代发业务费用还开出了下面更为可笑的发票:

我们找遍开票系统,也没找到有这种*代发个人经营所得*的开票代码,不知道这种发票是怎么开出来的,也算是奇葩。

所以,综上所述,我们认为这种筹划即使不认定为虚开,这类以“人力资源服务”代码+代发业务费用的发票是否是合规发票,即M公司和个人本来是服务合同关系,应该到税务机关代开发票,现在通过劳务公司代发,直接用劳务公司的差额票作为费用扣除凭证是否合规,我们无法发表肯定或否定的意见,建议企业要咨询当地税务机关的意见。不要蒙着头做,到最后税务机关不认可白忙一场。

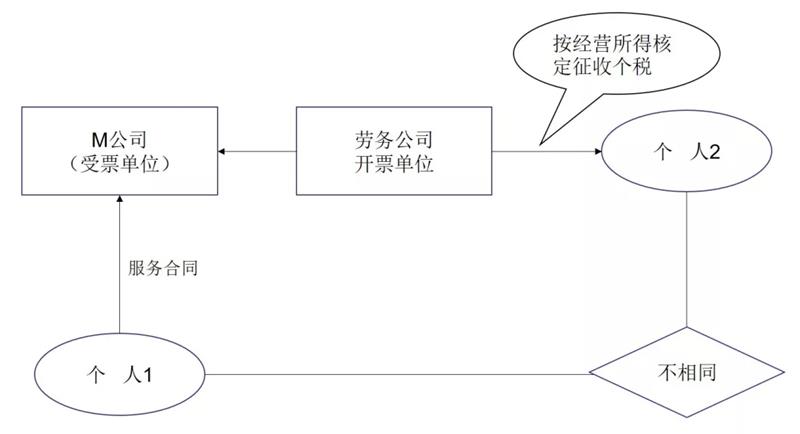

另外,在这种情况下还存在另外一种情形:

比如M公司请了一个专家(个人1)来做项目成果鉴定,需要向专家(个人1)支付10万元劳务费,但是专家可能基于各种考虑不愿意提供身份信息(因为全国个人收入信息联网),此时M公司通过劳务公司以代发业务费用形式开票,劳务通过一个个人2扣税后,按照税后10万支付给专家(个人1)。这种一旦被税务机关发现,就属于虚开,企业打这种擦边球一定要心里有数。

所以,我们总体总结一下,就是“代发业务费用”这种所谓的税收筹划模式,在整体税收构架设计上存在一定的瑕疵,并非一定就完全是虚开。但是,如果企业不正当的运用这种模式做去,就存在虚开的风险。因此,劳务公司给客户提供这种筹划模式时,也要考虑自身的运营风险。

模式二:通过劳务公司开具咨询服务费进行税收筹划

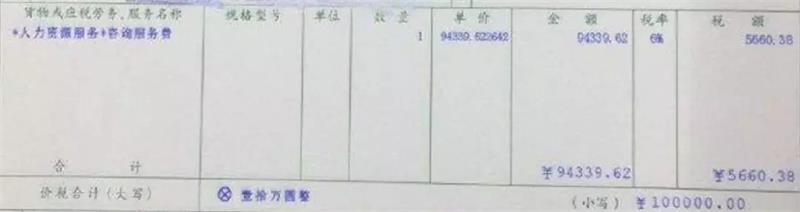

我们发现,还有些公司通过劳务公司开具咨询服务费的形式进行税收筹划,接受的发票类似于这种票:

这种票的出现是基于有些企业认为差额票可能有问题,需要6%的增值税专票。首先,这种票本身就属于开票代码和商品劳务名称不一致的不合规发票,咨询服务费应该通过*鉴证咨询服务*下的代码开,而不是人力资源服务。其次,这种通过劳务公司开出来的咨询服务费发票,基本上所有的运用场景全部涉嫌虚开,我发现有些财务经理是完全蒙在鼓里。

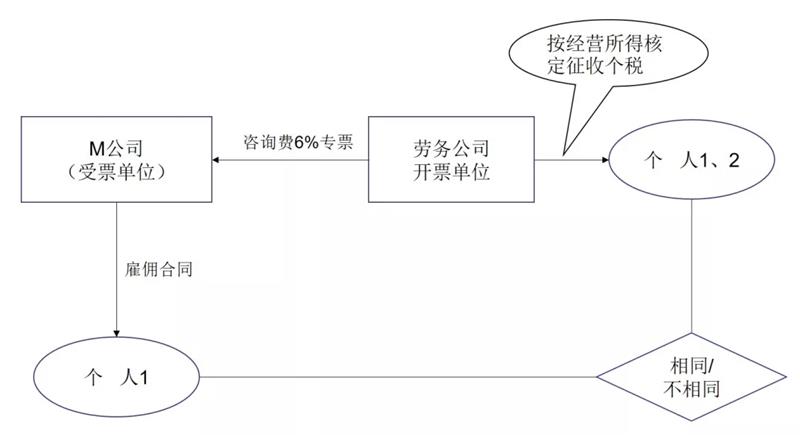

场景一:社保筹划、个税筹划

这种模式下,鉴于个人和M公司存在劳动合同法律关系,M公司通过劳务公司开咨询费的模式发放费用,咨询费本质就是虚假的,属于接受虚开的违法犯罪行为。

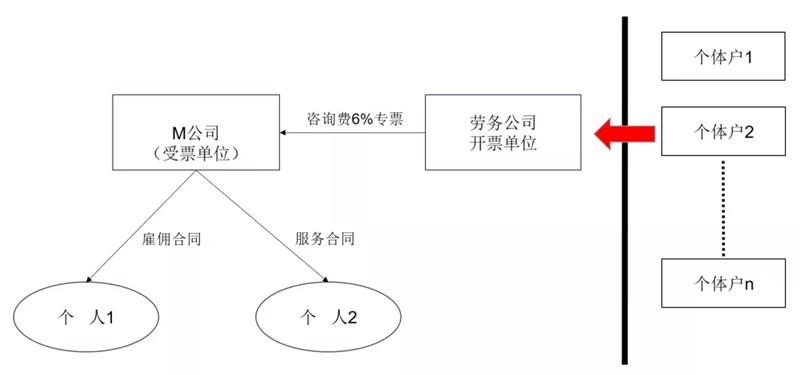

场景二:劳务公司+核定个体

我们还发现,有些劳务公司还很有互联网思维,充分利用国家对小微减税政策,个体月不超过10万,季度不超过30万(年合计不超过120万)不缴纳增值税,个税核定后很低,安排在全国各地成立一连串核定个体,加入平台做所谓合伙人进行所谓税收筹划。

要注意,这种模式100%涉及非常严重的虚开行为,这种劳务公司完全是一个暴力虚开平台。因为M公司和个人1、2的关系,变换到劳务公司和个体(核定个独)之后的个人不是同一个个人,而且完全不相关的个人。后期一旦出事,毫无任何辩解空间,肯定会涉及虚开刑责问题,但部分企业却还是乐此不彼的和这类商业模式平台打交道。

当然,市场上还存在其他针对个税、社保的税收筹划模式,有些模式风险就要低很多。但是风险和收益,风险和交易的繁琐程度成正比。有些财务经理怕麻烦,不咨询专业人士意见(当然了,肯定不敢直接问自己税务局),又想占便宜,实际给自己和服务的企业埋炸弹。

因此,我们奉劝企业的财务经理们,一定要加强自身的“税商”建设,做税收筹划,即使打擦边球也要把相关的税收政策吃透。

冒着生命危险去做所谓的“税收筹划”,你觉得还值吗?

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169