某集团企业因承担着为集团内企业筹借资金、管理资金的职责,资金流水频繁且数额较大。近日,该集团企业因在企业所得税税前列支的利息支出金额与金税系统中显示已取得利息发票的金额相差较大,被其主管税务机关纳税评估,要求该疑点进行自查。

利息支出是大多数企业在日常经营中都会涉及的事项,什么才是正确的税务处理方式呢?下面从企业所得税的角度来给大家进行归纳总结:

一、利息支出有哪些类型?

企业在日常经营中由于资金需求经常会需要借款,根据借款的对象不同,利息支出通常有下面几种形式:

(一)企业向金融机构借款的利息支出;

(二)企业向非金融企业借款的利息支出,其中又可区分为向关联方和非关联方借款两种形式;

(三)企业向个人借款的利息支出;

(四)企业经批准发行债券的利息支出。

二、利息支出可以在企业所得税前扣除吗?

根据《中华人民共和国企业所得税法实施条例》第三十八条,企业在生产经营活动中发生的下列利息支出,准予扣除:

1. 非金融企业向金融企业借款的利息支出、金融企业的各项存款利息支出和同业拆借利息支出、企业经批准发行债券的利息支出;

2. 非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分。

简单理解,利息支出在不超过金融企业同期同类贷款利率水平的部分,可以税前扣除。

另外需要注意一个特殊情况,即因企业投资者投资未到位产生的利息支出不得税前扣除。根据《中华人民共和国企业所得税法实施条例》和《国家税务总局关于企业投资者投资未到位而发生的利息支出企业所得税前扣除问题的批复》(国税函[2009]312号),凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。

三、利息支出税前扣除需要取得发票吗?

(一)向金融机构借款的利息支出

根据国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(国家税务总局公告2018年28号)第九条规定:企业在境内发生的支出项目属于增值税应税项目的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证。

营改增之后,银行的贷款服务属于增值税的应税项目,税目为“金融服务——贷款服务”。国家税务总局所得税司刘宝柱副司长在《国家税务总局2018年第三季度政策解读热点问题答疑》对“企业发生的利息是否要取得发票”这个问题进行了解读:

对于增值税应税项目,对方为已办理税务登记的增值税纳税人,企业支出以对方开具的发票作为税前扣除凭证。也就是,凡对方能够开具增值税发票的,必须以发票作为扣除凭证。以往一些企业(如银行)用利息单代替发票给予企业,而没有按照规定开具发票,本公告发布后,必须统一按照规定开具发票。否则,相关企业发生的利息,将无法税前扣除。

(二)向非金融机构(非关联方)借款的利息支出

根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第一条规定:非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予税前扣除。鉴于目前我国对金融企业利率要求的具体情况,企业在按照合同要求首次支付利息并进行税前扣除时,应提供“金融企业的同期同类贷款利率情况说明”,以证明其利息支出的合理性。

“金融企业的同期同类贷款利率情况说明”中,应包括在签订该借款合同当时,本省任何一家金融企业提供同期同类贷款利率情况。该金融企业应为经政府有关部门批准成立的可以从事贷款业务的企业,包括银行、财务公司、信托公司等金融机构。“同期同类贷款利率”是指在贷款期限、贷款金额、贷款担保以及企业信誉等条件基本相同下,金融企业提供贷款的利率。既可以是金融企业公布的同期同类平均利率,也可以是金融企业对某些企业提供的实际贷款利率。

(三)向非金融机构(关联方)借款的利息支出

根据《财政部 国家税务总局关于企业关联方利息支出税前扣除标准有关税收政策问题的通知》(财税〔2008〕121号)规定:企业实际支付给关联方的利息支出,其接受关联方债权性投资与其权益性投资比例为:金融企业,为5:1;其他企业,为2:1。除了正常的借款要求外,企业与关联方发生的借款利息还要符合债资比的要求。企业如果能够按照税法及其实施条例的有关规定提供相关资料,并证明相关交易活动符合独立交易原则的;或者该企业的实际税负不高于境内关联方的,其实际支付给境内关联方的利息支出,在计算应纳税所得额时准予扣除。

(四)向个人借款的利息支出

根据《国家税务总局关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》(国税函〔2009〕777号)第二条的规定,税前扣除需同时满足企业与个人之间的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为及企业与个人之间签订了借款合同这两个基本条件。对于企业向个人偶尔发生的借款,且利息支出小于500元的,可适用“零星小额交易”,以内部凭证和收款收据等非发票类凭证作为税前扣除凭证;对于企业向个人借款,利息支出大于500元的,都应要求个人去税务局代开发票。

(五)发行债券的利息支出

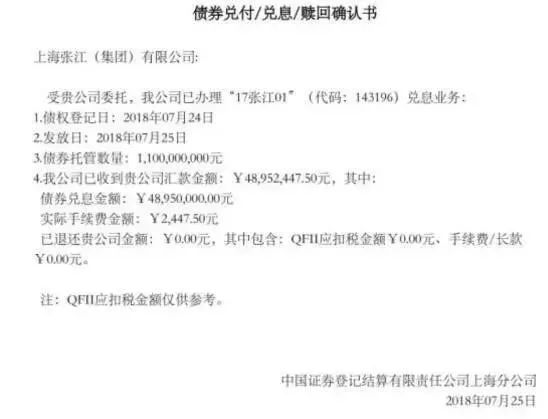

可参考北京税局口径,在《企业所得税实务操作政策指引》(第一期,国家税务总局北京市税务局二零一九年十一月十一日发布)中明确:企业在证券市场发行债券,通过中国证券登记结算有限公司(以下简称中国结算)向投资者支付利息是法定要求,考虑到中国结算转给投资者的利息支出均有记录,税务机关可以通过中国结算获取收息企业信息,收息方可控的实际情况,允许债券发行企业凭中国结算开具的收息凭证、向投资者兑付利息证明等证据资料税前扣除。如下图:

作者:中汇江苏税务师事务所合伙人 赵静

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169