一、关于合作建房

本文分析的合作建房是指:经主管部门批准由一方提供土地使用权,另一方或多方提供资金共同进行房地产项目开发,房屋建成后由合作各方按照合同或者协议约定的比例进行分配。

按土地及房地产管理相关规定,上述合作建房有以下特点:1.按照相关房地产开发的法律规定,合作中的一方是出土地方,合法拥有国有土地使用权;2.除了出地方外其余方是出资金方,提供全部建设资金,可以是一方或者多方;3.合作各方的利益分配是对建成后的房屋按照合同或者协议进行划分;4.合作建房双方(多方)必须向主管规划部门申请,经批准后双方(多方)均依法成为合作项目的立项人,共同申请项目“五证”等相关证件,从而成为合作项目的共同所有者。

二、对外销售企业所得税处理分析

对于上述合作建房对外销售的企业所得税有两种处理观点:

假设出地方和出资方建成物业的分配比例为30%:70%。

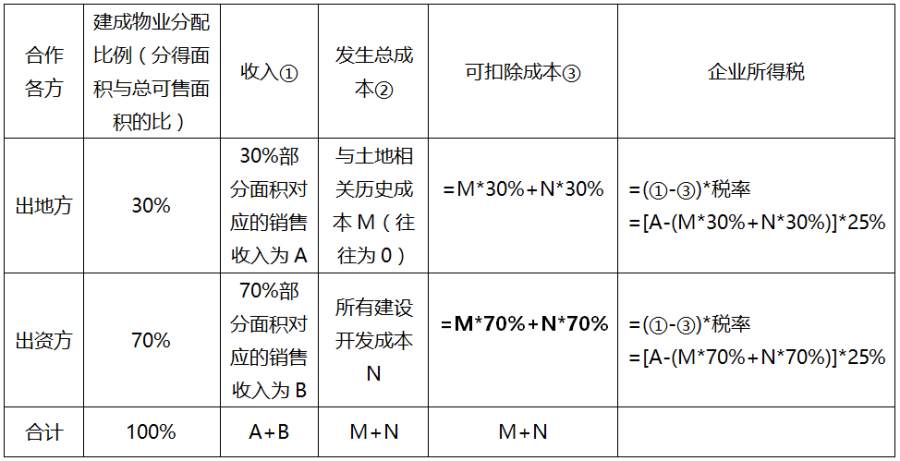

(一)一种处理观点认为:出资方虽然只分得了部分房产,但是由于合作建房的各方大都委托其中专门从事房地产开发的一方(通常是出资方)统一进行合作项目的规划设计建设销售等,出资方提供项目全部建设资金,所有建设成本发生在出资方,从项目角度看,所有面积对应所有建设成本,出资方应将所有实际发生的建设成本按项目总可售面积进行分摊,只能列支与分得面积配比的建设成本,未分得部分建设成本应分摊给出地方,不能在出资方列支。同理出地方亦如此。即合作各方不管实际分得多房产,都必须分别从项目角度将发生的成本按总可售面积分摊。处理原则列表如下:

注:假设合作各方分得建成房产后均对外销售。

(二)另一种处理观点认为:应从纳税主体出发,合作建房的合作各方按照合同规定各自在该合作项目上的分配比例确定分得的房产作为收入,然后依据各自发生的总成本费用按与各自分配面积配比的原则,各自计算出应税所得,计缴企业所得税。

笔者认同此观点,原因为:1.从合作建房相关法规可知,合作建房的各方须经批准后依法正式成为合作项目的立项人,共同成为合作项目的所有者。而且没有对合作项目设立独立的法人公司,这是合作建房的重要特点。由于项目仅属于合作各方各自拥有部分产权的财产,因此在财务核算上房产开发项目属于企业的资产类别。

2.虽然项目有许多合作者参与,但是就项目本身而言,项目不属于一个组织机构,当然也不可能是经济组织。按照税法有关企业所得税纳税主体的规定,企业所得税的纳税人是各类公司、企业(含外资企业),以及事业单位、社会团体等经济组织,所以项目不构成企业所得税的纳税人。合作项目不构成所得税纳税人,税务机关不能依法将房地产开发项目作为独立的纳税主体,单独计征企业所得税。最终都要按税法规定以具体经济组织为纳税人,而根据税法规定,不同经济组织发生的成本不能互相分摊。如果一方将成本分摊出去,而另一方无法扣除,则会造成重复征税。

3.根据《企业所得税法》:“第八条 企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。”《企业所得税法实施条例》:“第二十七条 企业所得税法第八条所称有关的支出,是指与取得收入直接相关的支出。企业所得税法第八条所称合理的支出,是指符合生产经营活动常规,应当计入当期损益或者有关资产成本的必要和正常的支出。”

合作双方各自发生的所有成本都是与取得各自分配比例房产有关的,实际真实发生的,合理的支出,是合作双方按照市场公平原则交易谈判的各自承担相应成本的结果,因此各自发生的所有成本应予以各自全部扣除,即合作双方可扣除的成本应该是纳税主体各自实际承担和支付的成本而不应该是模拟成本。

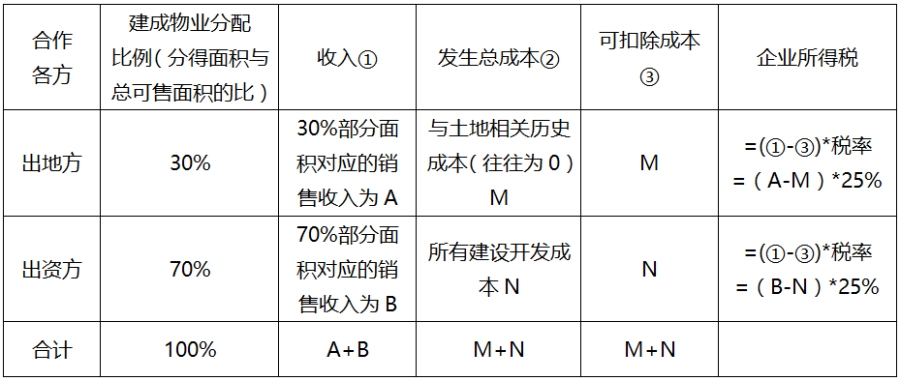

处理原则列表如下:

注:假设合作各方分得建成房产后均对外销售。

作者:中汇信达(深圳)税务师事务所授信合伙人 徐娟双

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169