我国合伙企业的整体税收制度的涉及还是源自于2000年左右那个时代个人所得税时期的安排,当时的合伙企业主要的形式还是合伙人全部是个人,主要从事一般生产经营业务。在2006年,我国修改了《合伙企业法》,引入了有限合伙企业这种法律组织形式,后来有限合伙企业大量被用来作为PE股权投资的法律载体。合伙人也从原先单纯的个人,变为个人和公司均可以作为合伙人。但是,我们后期在税制层面很多的设计并没有专门考虑有限合伙企业从事投资业务的经营特点,给予特殊的制度性安排。所以,大家目前对有限合伙企业在实际税收征管中经常会遇到很多新问题。

根据财政部、国家税务总局《关于印发〈关于个人独资企业和合伙企业投资者征收个人所得税的规定〉的通知》(财税〔2000〕91号)、国家税务总局关于《关于个人独资企业和合伙企业投资者征收个人所得税的规定》执行口径的通知(国税函〔2001〕84号)、《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)的规定,我们可以将合伙企业在所得税上的征管总结为如下几点:

1.合伙企业不作为所得税的纳税人。合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税;

2.合伙企业生产经营所得和其他所得采取“先分后税”的原则。这里的“分”指的是分摊,而非实际分配。即只要合伙企业当年赚取了所得,不管是否实际分配,这部分所得都要分摊到对应合伙人交税;

3.合伙企业赚取的所得要分为两种类型:生产经营所得VS股息利息红利所得;其中,个人合伙人取得的股息利息红利所得,适用20%的税率缴纳个人所得税,生产经营所得适用5%-35%的税率缴纳个人所得税;

4.合伙企业的亏损不能由合伙人来弥补,只能由合伙企业用以后5个年度的生产经营所得弥补。

在总结了以上关于合伙企业的税制特点后,我们就来看一下如下这种特殊的情况,即在合伙企业赚取的利润要分为生产经营所得和股息利息红利所得的情况下,如果合伙企业当年整体利润为亏损,但其中有取得股息、利息、红利所得,他们的法人合伙人和自然人合伙人该如何缴税。

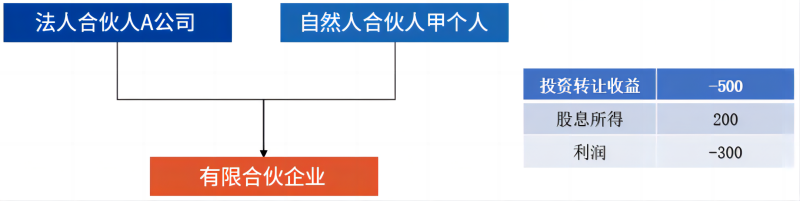

我们假设,某家有限合伙企业当年投资退出一个项目亏损500,但是当年从其他投资企业分回的股息所得是200,当年整体亏损是300。此时,对于法人合伙人A公司和自然人合伙人甲个人该如何缴纳个人所得税呢?

一、自然人合伙人甲个人

对于自然人合伙人,我们知道,根据国家税务总局关于《关于个人独资企业和合伙企业投资者征收个人所得税的规定》执行口径的通知(国税函〔2001〕84号)的规定:个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。以合伙企业名义对外投资分回利息或者股息、红利的,应按《通知》所附规定的第五条精神确定各个投资者的利息、股息、红利所得,分别按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

所以,对于自然人合伙人此时从合伙企业取得的200的股息,需要单独按照股息所得,由合伙企业代扣代缴20%的个人所得税。而投资损失500作为经营损失,必须要用合伙企业以后5个年度的经营所得来弥补。

二、法人合伙人A公司

此时,对于法人合伙人A公司,是否需要和甲个人一样,在合伙企业当年是亏损300的情况下,也需要就200的股息所得先缴纳企业所得税(注:这里税务机关对于法人合伙人通过合伙企业间接取得的居民企业股息所得,目前均不允许享受免税待遇),然后合伙企业500的投资亏损要用合伙企业以后5个年度的经营所得来弥补,这里就有很大的争议,也是很多法人合伙人目前均遇到的困惑。

首先,我们知道,在合伙企业层面,认为的将经营所得和股息、利息、红利所得区分开来处理,本身是基于2000年当时的制度背景,给予的个人合伙人的一个优惠待遇。但是,在法人合伙人层面,不管经营所得,还是股息、利息、红利所得,都需要统一并入所得交税,在税率上没有什么优惠,也没必须要区分;

其次,严格根据国家税务总局关于《关于个人独资企业和合伙企业投资者征收个人所得税的规定》执行口径的通知(国税函〔2001〕84号),《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)的规定,我们可以得出如下结论:

1. 根据财税〔2008〕159号的规定,合伙企业本身不作为所得税纳税主体;

2.在合伙企业层面,需要将合伙企业取得的股息、利息、红利所得从其他整体所得中区分开来,单独来处理的,只是针对自然人合伙人,目前并无任何规定,对于法人合伙人也需要将这两项所得分别处理。这个从国家税务总局关于《关于个人独资企业和合伙企业投资者征收个人所得税的规定》执行口径的通知(国税函〔2001〕84号)的文件表述中我们也可以看到,即个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。这里,他提到的只是“应单独作为投资者个人”,提到的只是个人,不包含法人。当然,从当时文件制定背景来看,也没有法人。

所以,目前对于法人合伙人在计算分得来自于合伙企业的所得时,我们区分“生产经营所得”和“股息、利息、红利”所得,实际上是没有任何法律依据的。或者再退一步讲,我们在计算法人合伙人来自于合伙企业的所得时,在合伙企业层面将“生产经营所得”和“股息、利息、红利所得”混在一起计算,实际上并不违背目前任何法律规定,是可行的。这样,回到我们上面提到的问题就可以看出,合伙企业整体利润亏损为300万,虽然有200万的股息所得,但是对于法人合伙人而言,我们不需要去就200万股息所得缴纳企业所得税,而是在合伙企业当年亏损300万的基础上,不需要确认来源于合伙企业的所得缴纳企业所得税。当年,以后年度在对于法人合伙人计算来源于合伙企业弥补亏损后所得,也是按300的亏损来计算(包含以后年度股息)在一起。

这也就意味着,实际上对于有限合伙企业,我们在计算合伙企业弥补亏损后所得时,需要按自然人合伙人和法人合伙人分别计算不同的口径,这一块目前税务机关征管机制设计层面还处于空白。

所以,我们看到,对于这个问题,天津市税务局是全国第一个公开对这个问题答复的税务机关:

法人企业投资合伙企业,其从合伙企业分得的应纳税所得额应在何时缴纳企业所得税?如果合伙企业整体为亏损,但其所得中包含股息红利所得,法人合伙人是否按照“先分后税”原则确认股息红利所得?

答:合伙企业以每一个合伙人为纳税义务人,合伙人为法人和其他组织的,缴纳企业所得税。合伙企业生产经营所得和其他所得采取“先分后税”的原则缴纳税款。按照《企业所得税法实施条例》规定,企业应当按照月度或者季度的实际利润额预缴,因此在进行企业所得税预缴申报时无论企业是否实际分回合伙企业所得均应按照其实际利润额预缴,到年度汇缴环节因合伙企业未分配导致法人合伙人未实际分回的所得额,应在汇缴申报时通过 A105000《纳税调整明细表》第 41 行“(五)合伙企业法人合伙人应分得的应纳税所得额”进行纳税调增处理。如果合伙企业整体为亏损,则法人合伙人不存在应分回的所得额,无须就其中股息红利所得部分单独缴纳企业所得税。

作者:中汇税务集团全国技术总监/合伙人 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169