随着我国经济的发展,各类型商业保险在企业经营活动中的使用频率越来越高。企业购买商业保险对分散经营风险、切实保护当事人权益具有重要的作用。现在市场上各类型商业保险品种丰富,企业购买保险的情形也多种多样。本文将对在实务中遇到的企业购买保险案例是否能在企业所得税税前扣除进行描述、分析及探讨。

商业保险主要包括财产保险和人身保险。财产保险的保险对象是财产损失,主要包括财产损失保险、责任保险、信用保险、保证保险等。人身保险的保险对象是人的生命、健康和意外伤害,主要包括寿险、医疗险、意外险等。需要特别说明的是:保险产品和类型在不同地域及法律管辖认定上有不同的观点,本文仅按照行业惯例和个人理解从企业所得税税前扣除角度进行分析。

财产保险案例一

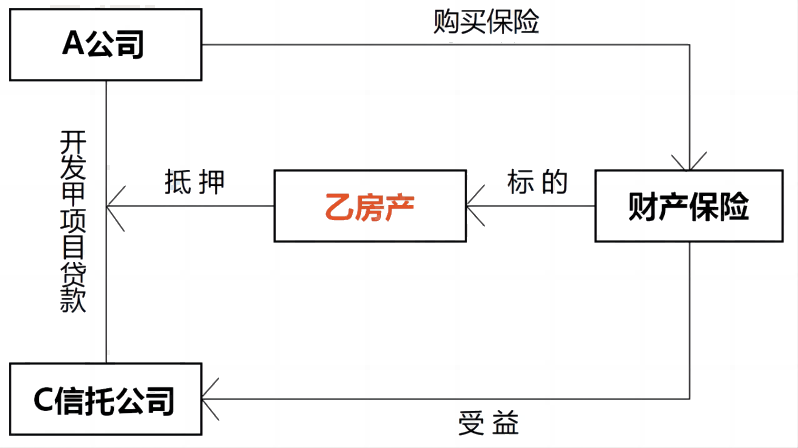

1、A公司是深圳一家房地产开发有限公司,甲项目是A公司开发的房地产项目。A公司为甲项目投保了安全生产责任险。2、B公司、C信托公司与A公司无关联关系。为开发甲项目,2019年A公司作为借款人与C信托公司签订了贷款合同,贷款合同的抵押物是B公司名下的乙房产。应C信托公司要求:A公司为该贷款合同项下的抵押物乙房产购买了财产保险,受益人是C信托公司。

1、A公司为甲项目投保的安全生产责任险可以在企业所得税税前扣除,依据是根据《国家税务总局关于责任保险费企业所得税税前扣除有关问题的公告》(国家税务总局公告2018年第52号)企业参加雇主责任险、公众责任险等责任保险,按照规定缴纳的保险费,准予在企业所得税税前扣除。本公告适用于2018年度及以后年度企业所得税汇算清缴。

2、A公司为该贷款合同项下的抵押物乙房产购买的财产保险我认为可以税前扣除。根据《中华人民共和国企业所得税法》第八条:企业实际发生的与取得收入有关的、合理的支出,准予在计算应纳税所得额时扣除。《中华人民共和国企业所得税法实施条例》第四十六条:企业参加财产保险,按照规定缴纳的保险费,准予扣除。在本案例中,虽然贷款合同的抵押物乙房产不在A公司名下,但乙房产实际用于A公司名下甲项目的贷款抵押,若将来A公司无法偿还借款,乙房产将用于偿还借款。该事项导致乙房产很大可能承担A公司的生产经营风险、为乙房产购买财产保险也与A公司的生产经营活动密切相关,所以A公司为该贷款合同项下的抵押物乙房产购买的财产保险可以税前扣除。

财产保险案例二

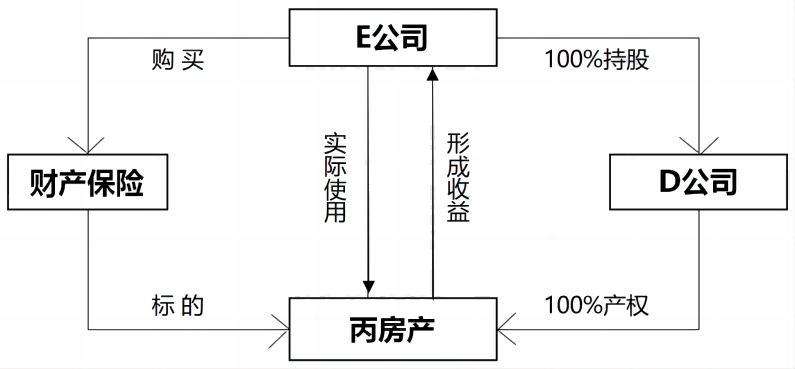

D公司是E公司的全资子公司,丙房产是D公司名下的房屋建筑物,丙房产实际由E公司使用、收益在E公司账面核算,2022年E公司为丙房产购买了财产保险,受益人是E公司,对应的保费支出在E公司账面列支。

此案例中我认为E公司的保险费支出可以税前扣除。理由是虽然丙房产不在E公司的名下,但实际由E公司使用、形成的收入属于E公司,对应的保费支出属于实际发生的与取得收入有关的、合理的支出,是可以在计算应纳税所得额时扣除的。

综合保险案例三

F公司是深圳市内一家集团企业,在与保险公司签订财产保险合同时,将F公司及集团内相关企业一并作为被保险人,保险内容包括国内货运险、财产一切险、公众责任险、团体意外险、雇员忠诚险五种类型。

该案例中所签订的保险合同包括不同类型的保险产品、其中团体意外险不能在企业所得税前扣除,其他四个险种均可以在税前扣除。理由是企业为员工购买的人身保险中,只有以下两种类型可以税前扣除。一、为特殊工种购买的人身安全保险,二、企业职工因公出差乘坐交通工具购买的人身意外保险。本案例均不属于以上两种情形,所以不能在企业所得税前扣除。其他四种保险均为财产保险,按规定可以在税前扣除。该案例中的保险合同包括不同产品类型,且被保险人有多家公司,这种保险合同在集团公司比较常见。

最后简单将关于保险在企业所得税税前扣除的在实务中需注意的关键点总结如下:

①需密切关注所投保的保险财产标的是否与投保人及受益人相关;

②需关注支付保费的公司名称、获取的合法有效发票抬头与投保人名称的一致性;

③需关注打包购买的包括不同险种的产品,需分别适用不同的税前扣除政策。

延伸阅读:保险产品解释

①雇员忠诚险是指当企业雇员在雇佣期间实施对企业不忠实的活动,包括舞弊活动等给企业造成经济损失的事件后,保险公司对企业所遭受的损失承担赔偿责任。通常被认为属于财产保险的范围。

②雇主责任保险,是以被保险人即雇主的雇员在受雇期间从事业务时因遭受意外导致伤、残、死亡或患有与职业有关的职业性疾病而依法或根据雇佣合同应由被保险人即雇主承担的经济赔偿责任为承保风险的一种责任合同。

作者:中汇信达(深圳)税务师事务所经理 吴婷婷

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169