前段时间,有家上市公司的税务总监问我一个这样的问题:他说A高管原先在上市公司工作,且在任职期间上市公司授予了A高管股权激励计划。在3年的行权等待期内,A高管赴上市公司控股的子公司任职总经理,并在子公司任职期间,该高管的股权激励计划到期行权。此时在A高管股权激励缴纳了个人所得税后,能否确认股权激励费用在企业所得税税前扣除,是在上市公司扣,还是在子公司扣,他把握不定。

其实,这个问题在我们如果明确了集团间股权激励企业所得税扣除的大原则后,就属于下面一个细节性的规定问题了。诚然,激励对象在行权等待期内,大概率会在集团间不同公司间存在岗位调动。此次,他后期股权激励行权了,那确认的费用如何在集团相关主体间税前扣除呢?这个问题18号公告实际是没有回答的,但这又属于股权激励企业所得税税前扣除规则中所必须回答的问题。

其实,对这个问题,如果明确了集团间股权激励的企业所得税处理原则后,就比较好回答了:

1. 从收入、成本费用匹配的大原则来看,激励对象的股权激励费用,应该在其实际任职、受雇所在单位确认费用税前扣除。因此,在激励对象在行权等待期内,在集团间不同单位调动时,在激励对象实际行权后,严格来看我们是需要按照任职时间将这个激励费用对应分摊到他对应工作单位税前扣除:

X工作单位应分摊的股权激励税前扣除费用=行权时确认的股权激励总费用*X单位的工作天数/总的行权等待期

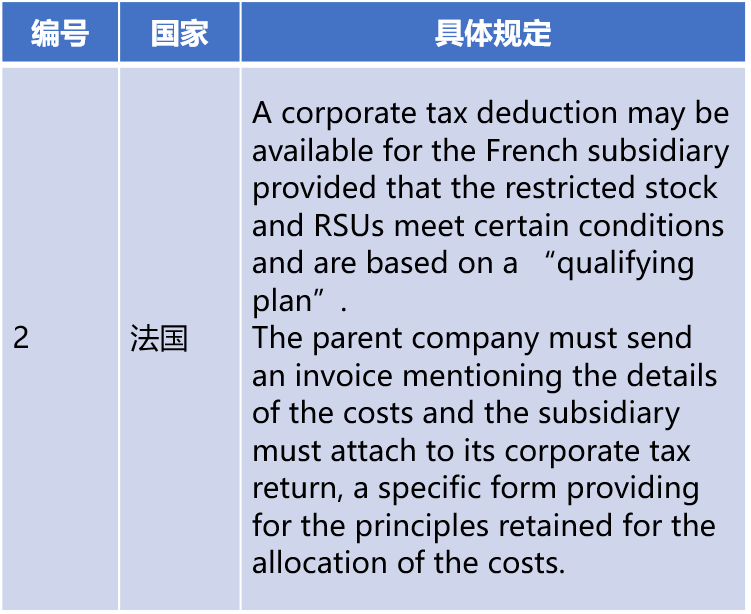

2. 对于企业所得税,严格按照收入、成本费用配比,我们就需要把股权激励行权所得在集团内不同子公司之间分配。实际上,我们为什么在专题一《权益结算的股权激励企业所得税税前扣除的理论基础》专门提到法国的规定,实际就是为这个专题文章做铺垫,我们再回顾一下法国的规定:

考虑到激励对象会在行权等待期内在集团内不同子公司之间调动。因此,在实际行权的当年企业所得税扣除时,法国会要求母公司向相关子公司寄送一个发票或者说分割单,这里要详细地说明股权激励费用的分摊方法。各个子公司各自企业所得税年度申报扣除时,要将母公司的这个股权激励费用分割单作为附件。

毫无疑问,法国这样的制度安排必然应该被吸收到我国股权激励企业所得税税前扣除的整体公告中,并在金税三期中涉及对应的征管机制去实现。

3. 那股权激励的个人所得税要不要在不同子公司之间分摊缴纳呢?其实这个问题我们在个人所得税领域内不陌生。在非居民个人所得税中,对于外籍人员在来华前被授予股权激励,在来华工作期间行权,我们也要按照工作期间划分出对应的境内行权所得在境内缴纳个人所得税。那我们对于居民个人境内行权所得的个人所得税是否也需要划分后在不同任职单位缴纳呢?我们认为,境内股权激励个人所得税层面可能不需要这么复杂。第一,我们对于股权激励个人所得税是超额累进税率,一年多次行权还要合并。且行权都是在境内。这里个人所得税大可不必这么折腾,就在激励对象实际行权所在的单位扣缴即可以。如果各地要分配,可通过ITS系统去后期实现。假设,你在金税三期中已经实现了企业所得税分配的填报信息,后期个人所得税直接根据那个分配比例将这部分个税金额直接在不同地区之间进行分配就可以了。当然,毕竟这一块税收分配体量也没那么大,不再各地之间进行税源分配可能也能接受。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169